Actiepunten voor werkgevers en werknemers

Benut optimaal verruimde vrije ruimte

Het percentage van de vrije ruimte in de werkkostenregeling over de eerste € 400.000 fiscale loonsom is in 2023 eenmalig verhoogd naar 3%. Dit betekent een verhoging van maximaal met € 5.200. Volgend jaar wordt het percentage van de vrije ruimte structureel verlaagd naar 1,92% over de eerste € 400.000 loonsom. Boven de € 400.000 blijft het percentage 1,18%.

Actiepunt

Controleer of u de vergoedingen en verstrekkingen die u aan uw werknemers hebt gegeven op de juiste wijze hebt verwerkt voor de werkkostenregeling en of u mogelijk nog ruimte over hebt om de werkkostenregeling optimaal te benutten. U mag vergoedingen en verstrekkingen ten laste van uw vrije ruimte brengen als het gebruikelijk is dat de werknemer deze onbelast krijgt. De Belastingdienst beschouwt vergoedingen en verstrekkingen van maximaal € 2.400 per werknemer per jaar in elk geval als gebruikelijk. Bedragen van minder dan € 2.400 kunt u dus in elk geval onbelast uitkeren vanuit de vrije ruimte.

Hogere onbelaste reiskostenvergoeding

Vanaf 1 januari 2024 gaat de maximale onbelaste reiskostenvergoeding omhoog van € 0,21 naar

€ 0,23 per kilometer. De onbelaste reiskostenvergoeding is een gerichte vrijstelling en komt dus niet ten laste van de vrije ruimte. Aanvankelijk zou het maximum van deze onbelaste vergoeding in 2024 worden verhoogd naar € 0,22 per kilometer, maar vanwege de nog steeds hoge brandstofprijzen is de vergoeding naar boven bijgesteld.

Actiepunt

U bent niet verplicht om de maximum onbelaste reiskostenvergoeding te betalen. U kunt ervoor kiezen. Als u ervoor kiest, zorg er dan voor dat u uw administratie tijdig hebt aangepast.

Voorkom eindheffing werkkostenregeling

In januari 2024 moet u beoordelen of u in 2023 de vrije ruimte hebt overschreden. Blijft het totale eindheffingsloon binnen de vrije ruimte, dan hoeft u geen eindheffing aan te geven en te betalen. Wordt de vrije ruimte overschreden, dan betaalt u 80% eindheffing over het verschil tussen de vrije ruimte en het totale eindheffingsloon. De eindheffing geeft u aan in de tweede loonaangifte van 2024. U kunt de eindheffing voorkomen door tussentijds te controleren of u de vrije ruimte niet overschrijdt. Heeft u al in 2023 eindheffing betaald? Dan heeft u achteraf mogelijk te veel of te weinig eindheffing betaald. U corrigeert dit ook in de loonaangifte over het tweede tijdvak van 2024.

Aanwijzen in 2023

U komt alleen voor een vrijstelling binnen de vrije ruimte in aanmerking en u kunt alleen gebruikmaken van de gerichte vrijstelling als u de vergoeding of verstrekking aanwijst als eindheffingsbestanddeel. De Belastingdienst neemt gedurende het kalenderjaar aan dat zo’n aanwijzing heeft plaatsgevonden als de vergoeding of verstrekking niet tot het loon van de werknemer is gerekend. Is de vergoeding of verstrekking gegeven in een vorig kalenderjaar, dan zal de vergoeding of verstrekking worden beschouwd als belast loon van de werknemer. De gerichte vrijstellingen en de vrije ruimte zijn dan niet alsnog van toepassing.

Let op

Als u een vergoeding geeft of verstrekking doet aan uw werknemers waarbij u voldoet aan de voorwaarden van de betreffende gerichte vrijstelling, neemt de Belastingdienst aan dat u de vergoeding of verstrekking hebt aangewezen. Als u bijvoorbeeld een reiskostenvergoeding betaalt van maximaal € 0,21 per kilometer, wordt dus aangenomen dat u de vergoeding hebt aangewezen. Vergoedt u meer dan € 0,21, dan moet u het meerdere wel expliciet aanwijzen.

Eén vrijstelling voor OV-abonnementen

U kunt een abonnement voor het openbaar vervoer onder de huidige regels op twee manieren onbelast verstrekken aan uw werknemers. Volgend jaar worden de twee regelingen vervangen door één gerichte vrijstelling. U hoeft dan niet meer na te gaan of de vergoeding niet hoger is dan de werkelijke kosten van het zakelijk gebruik. Voorwaarde blijft dat de werknemer de OV-kaart ook zakelijk gebruikt. Volgens de toelichting is zakelijk gebruik ‘in welke mate dan ook’ voldoende. Enkel het gebruik voor woon-werkverkeer is dan al genoeg. De nieuwe regeling is dan ook bedoeld als stimulans voor het gebruik van het openbaar vervoer, voor zowel zakelijke als privéreizen.

Actiepunt

Vergoedt, verstrekt of stelt u een OV-kaart ter beschikking aan uw werknemers? Zorg er dan voor dat u uw administratie aanpast aan de nieuwe vrijstelling.

Meer bijtellen elektrische auto bij einde 60-maandstermijn

In 2024 blijft het bijtellingspercentage 16% voor een nieuwe elektrische auto van de zaak. Dit percentage mag u toepassen op maximaal € 30.000 van de catalogusprijs van de auto. Is de catalogusprijs hoger, dan geldt voor het meerdere een bijtellingspercentage van 22%. Op grond van een overgangsregeling, mag u vanaf de eerste tenaamstelling nog 60 maanden de bestaande bijtelling hanteren. Rijdt u nu in een elektrische auto met bijvoorbeeld een bijtelling van 4% en loopt de 60-maandstermijn af in 2023 of 2024, dan gaat de bijtelling daarna omhoog naar 16%. Is de cataloguswaarde van de auto hoger dan € 30.000? Dan gaat de bijtelling in 2023 of 2024 over het bedrag boven € 30.000 zelfs naar 22%.

Beperkingen 30%-regeling

Werknemers die vanuit een ander land naar Nederland komen om te werken, krijgen vaak een vergoeding voor de extra kosten van verblijf buiten hun land van herkomst. Dit zijn de zogenoemde extraterritoriale kosten (ET-kosten). U kunt de werkelijke ET-kosten vergoeden op declaratiebasis of op basis van de 30%-regeling. In het eerstgenoemde geval moet u de kosten aannemelijk maken. U moet de kosten en de vergoeding per werknemer bijhouden in de loonadministratie. Bij toepassing van de 30%-regeling mag u – onder voorwaarden – zonder bewijs maximaal 30% van het belastbaar loon onbelast vergoeden. Sinds dit jaar kunt u per kalenderjaar slechts een van beide regelingen toepassen. Een uitzondering geldt voor de eerste vier maanden van het eerste jaar van de tewerkstelling.

Actiepunt

Zoek nu al uit of u volgend jaar de werkelijke ET-kosten wilt vergoeden op declaratiebasis of op basis van de 30%-regeling. Houd daarbij ook rekening met de hierna uiteengezette versoberingen.

Start maximering 30%-regeling

Per 1 januari 2024 wordt de 30%-regeling voor ingekomen werknemers beperkt tot de norm uit de Wet normering topinkomens (WNT, ook wel Bakenende-norm genoemd). Dit normbedrag wordt vanaf 2024 verhoogd van € 223.000 naar € 233.000 per jaar. Bij een hoger inkomen mag u dan zonder nader bewijs niet meer dan € 69.900 (30% over € 233.000) onbelast vergoeden. Dit jaar is dus het laatste jaar waarin u nog van de huidige, onbeperkte 30%-regeling gebruik kunt maken.

Let op

Voor ingekomen werknemers bij wie u de 30%-regeling over het laatste loontijdvak van 2022 hebt toegepast, is deze aftopping pas van toepassing vanaf 1 januari 2026.

Verdere versobering vanaf 2024

Vanaf 2024 wordt de 30%-regeling verder versoberd. Dan kunt u slechts voor maximaal de eerste 20 maanden ten hoogste 30% van het belastbaar loon onbelast vergoeden. In de daaropvolgende maximaal 20 maanden kunt u nog ten hoogste 20% van het belastbare loon onbelast vergoeden en daarna nog maximaal 20 maanden 10% van het belastbare loon. Na 60 maanden is de maximale looptijd van de 30%-regeling verstreken. Deze nieuwe regeling geldt voor werknemers die vanaf 1 januari 2024 in Nederland komen werken. Voor werknemers die in het laatste tijdvak van 2023 al een vergoeding genieten op basis van de 30%-regeling, geldt een overgangsregeling. Op hen blijft de huidige regeling van toepassing.

Actiepunt

Kiest u voor toepassing van de 30%-regeling? Dan zult u uw administratie moeten aanpassen, zodat u vanaf 2024 steeds scherp hebt wanneer en voor welke werknemer de 20 maanden verstrijken en u een ander percentage moet toepassen voor de onbelaste vergoeding. Ook zult u in de administratie moeten verwerken voor welke werknemers de overgangsregelingen gelden.

Afschaffing partiële buitenlandse belastingplicht expats

Buitenlandse werknemers die in Nederland wonen en bij wie de 30%-regeling wordt toegepast, kunnen in de aangifte inkomstenbelasting gebruikmaken van de partiële buitenlandse belastingplicht. Dit houdt in dat zij geen belasting in box 2 en box 3 hoeven te betalen over hun buitenlandse kapitaalinkomen, ondanks hun fiscale woonplaats in Nederland. Deze regeling wordt afgeschaft. Wel geldt er een overgangsregeling voor expats die op 31 december 2023 al gebruikmaken van deze faciliteit. Zij kunnen nog tot uiterlijk 31 december 2026 gebruikmaken van de partiële buitenlandse belastingplicht.

Actiepunt

Informeer de werknemers die dit aangaat over deze wijziging.

Bereid u voor op start minimumuurloon

Mensen met een fulltime werkweek, werken momenteel 36, 38 uur of 40 uur. Het minimumloon voor deze werknemers verschilt echter niet, waardoor iemand die 40 uur fulltime werkt een lager uurloon heeft dan een werknemer die minder uren fulltime werkt. Hieraan komt vanaf 1 januari 2024 een einde. Dan wordt namelijk het minimumuurloon ingevoerd. Het minimumloon per uur wordt hierdoor niet alleen voor iedereen gelijk, maar ook inzichtelijker. De werknemers die meer dan 36 uur fulltime werken, gaan er dan op vooruit. Uitvoerders (zoals de arbeidsinspectie) kunnen hierdoor ook beter controleren en handhaven. De minimumdag-, week- en maandlonen voor werknemers met het minimumloon worden straks bepaald door het feitelijke aantal gewerkte uren te vermenigvuldigen met het minimumuurloon. De invoering van het minimumuurloon kan gevolgen hebben voor salarisschalen, arbeidscontracten en cao’s. Daarop zult u uw salarisadministratie moeten aanpassen. In het Kennisdocument wettelijk minimumuurloon 2024 vindt u informatie over wat u moet doen om u voor te bereiden op de invoering van het wettelijk minimumuurloon.

Lastenverhoging

Op 1 januari 2024 wordt niet alleen het minimumuurloon ingevoerd, maar wordt ook het wettelijk minimumuurloon geïndexeerd met 3,75%. Het wettelijk bruto minimumuurloon voor werknemers van 21 jaar en ouder bedraagt dan € 13,27 per uur. Hieronder staan de bedragen van het minimumuurloon in 2024 en per 1 juli 2023.

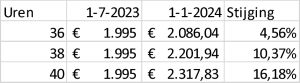

Het minimumloon bedroeg per 1 juli 2023 € 1.995 per maand. Per 1 januari 2024 wordt dat voor werknemers van 21 en ouder:

Een vast bedrag per maand op basis van het minimumuurloon berekent u door het totale aantal (te verwachten) arbeidsuren van de werknemer in het betreffende kalenderjaar te delen door 12. Dit vermenigvuldigt u met het geldende minimumuurloon: vast bedrag per maand = (aantal arbeidsuren in betreffende kalenderjaar / 12) x minimumuurloon. Het aantal werkbare dagen in 2024 is 262. Al met al betekent dit een forse stijging van uw werkgeverslasten.

Pensioenopbouw vanaf 18 jaar – werknemers aanmelden

De Wet toekomst pensioenen (Wtp) verlaagt de leeftijd waarop een werknemer start in de pensioenregeling van zijn werkgever. Per 1 januari 2024 is dit 18 jaar en daarom gaan pensioenuitvoerders de toetredingsleeftijd in de pensioenregelingen aanpassen. Ook als de pensioenregeling (momenteel) geen actieve deelnemers in de categorie 18 – 20 jaar heeft. Dit betekent dat u binnenkort zal worden gevraagd om de bij u werkzame werknemers tussen de 18 en 21 jaar op de gebruikelijke wijze via het werkgeversportaal aan te melden.

De pensioenpremie mag gelijk zijn aan het premiepercentage van een deelnemer van 21 jaar, tenzij u een ander premiepercentage bent overeengekomen. De Belastingdienst heeft namelijk gepubliceerd dat het onder voorwaarden is toegestaan om het premiepercentage voor de leeftijdsklasse 20 t/m 24 jaar ook te gebruiken voor werknemers van 18 en 19 jaar.

Actiepunten voor alle belastingbetalers

Tariefverhoging maar ook meer kostenaftrek

Het tarief in de eerste schijf van de loon- en inkomstenbelasting gaat in 2024 omhoog van 36,93% naar 36,97%. Het tarief in de tweede schijf blijft 49,5%. Dit tarief is nu nog van toepassing op een inkomen vanaf € 73.031. Volgend jaar begint de tweede schijf bij een inkomen vanaf € 75.518.

Heeft u in 2024 inkomen in deze hoogste belastingschijf? In dat geval zijn eventuele aftrekposten, zoals betaalde alimentatie, giften en ziektekosten aftrekbaar tegen een tarief van 36,97% (nu: 36,93%).

Let op

De aftrekbeperking geldt niet voor de premies van arbeidsongeschiktheidsverzekeringen en lijfrentepremies.

Eigenwoningforfait ongewijzigd

Het eigenwoningforfait voor woningen met een WOZ-waarde tot € 1.200.000 (in 2023) blijft 0,35%. Heeft u een woning met een WOZ-waarde van € 1.200.000 of meer, dan blijft dit forfait 2,35%. U bent dit tarief alleen verschuldigd voor de WOZ-waarde boven € 1.200.000. Heeft u inkomen dat in de hoogste belastingschijf wordt belast (in 2024 vanaf € 75.518)? Dan kunt u de rente aftrekken tegen een tarief van 36,97% (nu: 36,93%).

Aftrek geen of kleine eigenwoningschuld

De regeling waarbij u geen eigenwoningforfait hoeft bij te tellen bij uw inkomen als u geen of slechts een kleine hypotheek hebt, de zogenoemde Hillen-aftrek, wordt stapsgewijs in dertig jaar afgebouwd. De aftrek wordt jaarlijks met 3,33% verlaagd. Dit jaar is de aftrek beperkt tot 83,33%. In 2024 wordt de aftrek beperkt tot 80%. Houd hiermee rekening.

Actiepunt

De afbouw van deze aftrek en het lage tarief (36,97%) waartegen u volgend jaar de hypotheekrente nog kunt aftrekken, kunnen het overwegen waard maken om de eigenwoningschuld over te brengen van box 1 naar box 3. Afhankelijk van uw situatie kunt u dit bijvoorbeeld bereiken door de voorwaarden van uw hypothecaire lening aan te passen. Overleg met uw adviseur of de overgang van uw eigenwoningschuld van box 1 naar box 3 voor u een optie is en hoe u dit in uw concrete situatie kunt bereiken.

Beding tijdig uw lijfrente-uitkeringen

U moet vóór 31 december van het jaar dat volgt op het jaar waarin uw lijfrentepolis tot uitkering is gekomen, beslissen wat u met het vrijkomende kapitaal gaat doen. Ingeval van overlijden is deze termijn 31 december van het tweede kalenderjaar volgend op het overlijden. Deze termijnen zijn fataal. In die zin dat de inspecteur slechts onder bijzondere omstandigheden verlenging kan toestaan. Van bijzondere omstandigheden is slechts sprake als u er alles aan hebt gedaan om de lijfrente binnen de wettelijke termijn in te laten gaan.

Actiepunt

Zorg ervoor dat u de einddata van lijfrentecontracten goed vastlegt, zodat u precies weet wanneer u uiterlijk actie moet ondernemen.

Profiteer van aangepaste verhuisregeling bij partners

Onder bepaalde omstandigheden maakt het uit of u uw huidige woning verkoopt vóórdat of nádat u een nieuwe woning koopt en betrekt samen met uw partner. Afhankelijk van deze volgorde ontstaat namelijk een grondslagverschil in het inkomen van de eigen woning. Dit doet zich voor als u en/of uw partner voorheen een eigen woning hebben gehad met een overwaarde. Dit grondslagverschil met als gevolg renteaftrekbeperking is niet de bedoeling geweest. Daarom wordt dit vanaf 1 januari 2024 gerepareerd met terugwerkende kracht tot 1 januari 2022.

Actiepunt

Is deze situatie bij u en uw partner aan de orde of aan de orde geweest? Laat uw fiscaal adviseur nagaan of u de misgelopen renteaftrek over 2022 alsnog kunt claimen. Staat uw IB-aanslag 2022 al vast? Dan kunt u vanaf 1 januari 2024 om ambtshalve vermindering van deze aanslag (laten) verzoeken.

Benut verruimde lijfrentepremieaftrek

De Wet toekomst pensioenen (Wtp) is per 1 juli 2023 ingegaan. Deze wet biedt u meer mogelijkheden om lijfrentepremie af te trekken, als u werkt maar geen pensioen opbouwt en via een lijfrente aanvullend inkomen wilt regelen. Onder de nieuwe regels zijn namelijk de aftrekruimtes in de jaarruimte en de reserveringsruimte aanzienlijk verruimd. Zo is de jaarruimte vergroot van 13,3% naar 30% van uw loon of uw winst uit een onderneming. Ook is het maximum verhoogd van € 15.317 naar € 34.550. De maximale reserveringsruimte is verhoogd naar € 38.000 en geldt voor de onbenutte jaarruimtes van de afgelopen 10 jaar in plaats van 7 jaar. U kunt hier al van profiteren bij de aangifte IB 2023, omdat de verruimingen terugwerkende kracht hebben tot 1 januari 2023.

Actiepunt

Heeft u een pensioentekort? In dat geval kunt u hiervoor een aanvullend inkomen regelen. Bijvoorbeeld door bij een verzekeraar een lijfrentepolis te sluiten of bij een bank een lijfrentebankspaarproduct. Maar let op, alleen de lijfrentepremie die u in 2023 daadwerkelijk hebt betaald, kunt u aftrekken in uw aangifte inkomstenbelasting 2023 die u volgend jaar indient bij de Belastingdienst.

Aftrek vergeten?

Bent u in de afgelopen 5 jaar toch vergeten om de lijfrentepremie in aftrek te brengen? Verzoek dan bij de Belastingdienst om een ambtshalve vermindering. U moet dan wel kunnen aantonen dat u de lijfrentepremies niet hebt afgetrokken. Dat kunt u doen met kopieën van de ingediende aangiften inkomstenbelasting van de afgelopen jaren en de aanslagen over die jaren. Bewaar daarom de oude aangiften en aanslagen.

Giften in natura beter onderbouwen

Doet u giften in natura (bijvoorbeeld een muziekinstrument of een kunstvoorwerp) aan een goed doel, en maakt u gebruik van de giftenaftrek? In dat geval waardeert u die giften op de verkoopwaarde (de waarde in het economisch verkeer). Maar die waarde is niet altijd eenvoudig vast te stellen. Dat leidt dan ook tot fouten en/of discussies met de Belastingdienst. Daarom moet u vanaf 2024 de giften in natura met een hogere waarde dan € 10.000 (per belastingplichtige) per kalenderjaar kunnen onderbouwen met een onafhankelijk taxatierapport of een factuur, als de inspecteur van de Belastingdienst daarom vraagt. Deze eis wordt ook van toepassing op een kwijtschelding van een vordering die betrekking heeft op een vermogensbestanddeel in natura. Daartoe worden dergelijke kwijtscheldingen aangemerkt als gift in natura. Hierdoor is het niet mogelijk om via deze route aan de te ontkomen.

Kunt u de gift in natura met een hogere waarde dan € 10.000 niet onderbouwen? Dan kunt u de waarde van de giften in natura niet in aftrek brengen. Deze nieuwe eis geldt overigens ook voor een vennootschap die belastingplichtig is voor de vennootschapsbelasting.

Actiepunt

Bent u van plan giften in natura te doen met een hogere waarde dan € 10.000? Doe deze nog dit jaar. Zorg er wel voor dat u de verkoopwaarde aannemelijk kunt maken om discussie met de Belastingdienst te voorkomen.

Verlaag uw box-3-vermogen

Voor de jaren 2023 tot en met 2026 geldt voor box 3 de Overbruggingswet. Deze wet bepaalt dat ook in deze jaren de box-3-heffing wordt berekend aan de hand van forfaitaire rendementspercentages voor de drie categorieën ‘bank- en spaartegoeden, ‘overige bezittingen’ en ‘schulden’. Voor 2023 is alleen het forfaitaire percentage voor de ‘overige bezittingen’ definitief vastgesteld op 6,17%. Voor deze categorie is ook het percentage voor 2024 al bekend, namelijk 6,04%. Voor de ‘bank- en spaartegoeden’ en de ‘schulden’ betreffen de percentages ramingen. Voor 2023 is het forfaitaire rendementspercentage voor ‘bank- en spaartegoeden’ voorlopig vastgesteld op 0,36% en voor ‘schulden’ op 2,57%.

Daarnaast gaat het tarief van box 3 verder omhoog van 32% nu naar 36% in 2024. Bovendien wordt het deel van uw vermogen waarover u geen box-3-heffing hoeft te betalen, het heffingsvrije vermogen, op 1 januari 2024 niet verhoogd en blijft dus € 57.000 per belastingplichtige (fiscale partners: € 114.000). Kortom, alle reden om uw box-3-vermogen te verlagen.

Hoe dan?

U kunt uw box-3-vermogen op verschillende manieren verlagen. We noemen hier de volgende mogelijkheden die u daartoe bijvoorbeeld heeft:

- Doe nog dit jaar de geplande aankoop van dure goederen die niet tot box 3 worden gerekend (denk aan een auto, boot of kunstwerk);

- Betaal zo veel als mogelijk uw belastingschulden. Deze schulden kunt u niet aftrekken van uw vermogen in box 3, maar betaalt u deze schulden vóór 31 december 2023, dan wordt uw vermogen in box 3 wel lager en bespaart u dus box-3-heffing. Een uitzondering wordt gemaakt voor de verschuldigde erfbelasting. Die schuld is wel aftrekbaar van het box-3-vermogen.

- Maak gebruik van de extra ruimte voor lijfrentepremieaftrek als u een pensioentekort hebt. Dit jaar zijn de aftrekruimtes voor lijfrentes aanzienlijk verruimd. Door meer te storten op een lijfrentepolis met meer aftrek in box 1, verlaag u tevens uw box-3-vermogen.

- Verhuurt u panden, dan zou u kunnen overwegen om deze te verkopen en de opbrengst op een spaarrekening te zetten, die veel lager wordt belast in box 3. Bent u dga en is uw schuld bij de eigen bv te hoog geworden? Los dan met de opbrengst een deel van de schuld af, zodat uw schuld onder de € 700.000 blijft.

Grote vermogens

Voor grote vermogens is het zinvol om te kijken of er alternatieven zijn. Zo kunt u misschien beter uw eigenwoningschuld aflossen, of uw vermogen overbrengen naar een bv? Het is de moeite waard om dit eens te laten onderzoeken.

Twee lichtpunten

In het Belastingplan 2024 zijn ook twee lichtpunten te ontdekken. Aandelen in een reservefonds van een Verenging van Eigenaren (VvE) worden met terugwerkende kracht naar 1 januari 2023 aangemerkt als ‘bank- en spaartegoed’. Dit gaat ook gelden voor een derdenrekening bij een notaris. Voor de categorie ‘bank- en spaartegoeden geldt een veel lager forfaitaire rendementspercentage dan dat voor de ‘overige bezittingen’, waartoe deze vermogensbestanddelen tot nu toe worden gerekend.

Het andere lichtpunt betreft het voorstel om vorderingen en schulden tussen fiscale partners en tussen ouder(s) en een minderjarig kind te defiscaliseren met terugwerkende kracht naar 1 januari 2023. Deze vorderingen en schulden worden in dezelfde aangifte inkomstenbelasting aangegeven en mogen voortaan door de defiscalisatie tegen elkaar worden weggestreept. Per saldo hoeft u deze bestanddelen dus niet meer aan te geven in de IB-aangifte. Dit neemt het nadeel weg in de huidige box-3-regeling dat schulden aftrekbaar zijn tegen een forfaitair rendementspercentage van 2,57%, terwijl de vordering in de box-3-heffing wordt betrokken tegen een forfaitair percentage van 6,17%.

Actiepunt

Check of in uw aanslag inkomstenbelasting over 2023 hiermee rekening wordt gehouden. Zo niet, maak tijdig bezwaar.

(On)beperkt aftrekbare periodieke giften

Sinds dit jaar is de aftrek van periodieke giften aan algemeen nut beogende instellingen (ANBI’s) of aan een vereniging die aan de voorwaarden voldoet, begrensd tot € 250.000 per kalenderjaar. Deze begrenzing heeft in beginsel ook gevolgen voor lopende periodieke giften. Maar periodieke giften die u al op 4 oktober 2022, 16:00 uur was aangegaan, blijven tot uiterlijk 2027 nog volledig aftrekbaar. Daarbij moet u uiteraard wel steeds aan de voorwaarden voor aftrek van periodieke giften voldoen. Die voorwaarden zijn dat u in een overeenkomst hebt vastgelegd dat u ten minste vijf jaar lang jaarlijks dezelfde gift doet aan dezelfde ANBI (of kwalificerende vereniging). Ook heeft u vastgelegd wanneer de jaarlijkse gift stopt.

Let op

Het voordeel van een periodieke gift ten opzichte van een gewone gift is dat u de gift volledig kunt aftrekken. Er geldt dus geen drempel. Zorg er daarom voor dat u steeds aan de voorwaarden blijft voldoen.

Kiezen voor stopzetting periodieke giften

Als een instelling de ANBI-status verliest, kunt u als donateur de giften niet meer aftrekken, ook al bent u gebonden aan de afspraak om de periodieke giften gedurende een periode van 5 jaar te blijven doen. Vanaf 2024 krijgt u de mogelijkheid om in de (notariële of onderhandse) schenkingsakte op te nemen dat de periodieke giften aan de ANBI (of vereniging) in elk geval mogen worden beëindigd bij:

- statusverlies van de ANBI (of kwalificerende vereniging);

- faillissement van de ANBI (of kwalificerende vereniging);

- arbeidsongeschiktheid of werkloosheid van de schenker (of een van de schenkers).

Deze beëindiging is alleen mogelijk als u zelf geen invloed hebt op de genoemde omstandigheden en geldt alleen voor de nog niet vervallen uitkeringen van de periodieke gift. Deze bepaling is alleen van belang voor stopzetting binnen de 5-jaarstermijn.

Actiepunt

Bent u van plan om periodieke giften te doen? Wacht daarmee dan tot 2024. U kunt dan de mogelijkheden tot stopzetting in de schenkingsakte (laten) opnemen.

Koop woning uitstellen voor hogere startersvrijstelling OVB

Koopt u een woning en bent u ouder dan 18 maar jonger dan 35 jaar? In dat geval kunt u gebruikmaken van de startersvrijstelling in de overdrachtsbelasting (OVB), mits u de woning anders dan tijdelijk als hoofdverblijf gaat gebruiken en de vrijstelling niet eerder hebt benut. De vrijstelling geldt tot een bepaalde woningwaardegrens. Die grens is dit jaar € 440.000, maar gaat in 2024 omhoog naar € 510.000. Hebt u plannen om een woning te kopen en voldoet u aan de voorwaarden van deze vrijstelling? Wellicht is het dan verstandig om met de aankoop te wachten tot 2024.

Laatste keer jubelton

De schenkingsvrijstelling eigen woning (ook wel jubelton genoemd) is dit jaar verlaagd van € 106.671 tot € 28.974. Het bedrag van de verlaagde schenkingsvrijstelling eigen woning is daarmee gelijk aan het bedrag van de eenmalige vrijgestelde en vrij besteedbare schenking van ouders aan kinderen. In 2024 wordt de jubelton helemaal afgeschaft. Anders dan bij de eenmalige vrijgestelde en vrij besteedbare schenking van ouders aan kinderen, kan ook zonder familierelatie van de jubelton gebruik worden gemaakt. De begiftigde moet wel tussen 18 en 40 jaar oud zijn.

Nog hoge jubelton benutten?

Dit jaar kunt u onder voorwaarden nog de hoge jubelton van € 106.671 uit 2022 benutten. Daarvoor moet u in 2022 in elk geval een schenking hebben gedaan, waarvoor de begiftigde tijdig een aangifte schenkbelasting heeft ingediend, waarin een beroep op de jubelton is gedaan. U kunt deze schenking dan in 2023 tot maximaal € 106.671 aanvullen. Ook hierbij geldt dat tijdig (uiterlijk 1 maart 2024) een schenkingsaangifte moet worden ingediend, waarin een beroep op de jubelton wordt gedaan. Wel verbindt de Belastingdienst hieraan de voorwaarde dat het bestedingsvrije bedrag (in 2022: maximaal € 27.231) niet hoger mag zijn dan het in 2022 geschonken bedrag. Bij een schenking aan kinderen mag dit worden verhoogd met het bedrag van de normale jaarvrijstelling in 2023.

Hoe werkt dit uit?

Stel, u heeft in 2022 € 5.000 geschonken aan uw kind en in 2023 € 100.000. De vrijstelling is van toepassing, mits voor beide jaren tijdig een aangifte schenkbelasting is ingediend, waarin een beroep op de jubelton is gedaan. Vrij besteedbaar is dan € 11.035 (€ 5.000 over 2022 + € 6.035 normale jaarvrijstelling over 2023). Het restant ad € 93.965 moet uw kind dan vóór 31 december 2024 aan een eigen woning hebben besteed. Lukt het niet om voor 2025 de schenking afdoende te besteden aan de eigen woning? In dat geval moet dit worden gemeld bij de Belastingdienst en zal een aanslag schenkbelasting worden opgelegd over het onbenutte deel.

Actiepunt

Wilt u als begiftigde de schenking gebruiken voor de aflossing van (een deel van) de hypotheekschuld? Check dan eerst de boetebepaling in de leenovereenkomst met uw bank. Daarin is vaak bepaald dat u niet meer dan een jaarlijkse aflossing van 10% (soms 20%) mag doen op straffe van een boeterente. De boeterente wordt in rekening gebracht voor zover u meer aflost dan het jaarlijks toegestane bedrag.

Zorg dat uw kind eigenwoningschenking tijdig besteedt

Heeft u in 2021 uw kind een verhoogde schenking gedaan voor onderhoud of verbetering van zijn/haar eigen woning, waarbij uw kind de verhoogde schenkingsvrijstelling heeft toegepast? Attendeer uw kind er dan op dat hij of zij ervoor zorgt dat de schenking eind 2023 daaraan is besteed en dat de verbouwings- of onderhoudswerkzaamheden zijn afgerond. Anders vervalt de vrijstelling alsnog voor het onbenutte deel.

Kostengrens NHG-hypotheek omhoog

De kostengrens voor een hypotheek met Nationale Hypotheek Garantie gaat op 1 januari 2024 omhoog van € 405.000 naar € 435.000. Koopt u een woning met energiebesparende voorzieningen en financiert u die mee? In dat geval is het plafond € 461.100 (in 2023: € 429.300). De NHG-premie blijft in 2024 0,6%. Heeft u koopplannen en wilt u gebruikmaken van de NHG? In dat geval kan het verstandig zijn om daarmee te wachten tot 2024.

In deze uitgave is de stand van zaken in wet- en regelgeving verwerkt tot 7 november 2023. Hoewel ten aanzien van de inhoud de uiterste zorg is nagestreefd, kan niet volledig worden ingestaan voor eventuele (druk)fouten en onvolledigheden. De redactie, de uitgever en de verspreider sluiten bij deze de aansprakelijkheid hiervoor uit. Voor een toelichting kunt u altijd contact met ons opnemen.